Pendant longtemps, les investisseurs ont favorisé la recherche de soi-disant « actions de valeur » pour remplir leur portefeuille. Mais ce n’est plus le cas, et maintenant ils préfèrent poursuivre les actions les plus coûteuses. À la surprise de nombreux analystes financiers, les parts des grandes entreprises américaines ont continué de croître malgré la pandémie.

Qu’ est-ce que tu dois y penser ?

A découvrir également : Vérifiez vos avoirs des ETF : méthode efficace pour y parvenir!

Plan de l'article

Quelle est la différence entre les actions de valeur et les actions de croissance ?

Les actions précieuses sont des actions de sociétés sous-cotées, compte tenu de leurs principes fondamentaux — ce sont des bonnes affaires. La recherche systématique de ces actions est la stratégie privilégiée par Warren Buffett, considéré comme le meilleur investisseur au monde, rappelle The Economist. Omaha Omaha avait commenté lui-même célèbre sa philosophie : « Quand il s’agit de chaussettes ou de stocks, j’aime acheter des articles de qualité quand ils sont à vendre. »

Les actions considérées comme coûteuses par rapport à leurs principes fondamentaux sont le contraire. Leur succès repose sur leurs prétendues perspectives de croissance fortes, ce qui les fait connaître sous le nom de « stocks de croissance ». Les investisseurs s’attendent à de très bons bénéfices. Souvent, ils ne versent pas de dividendes, car les entreprises correspondantes veulent réinvestir leurs bénéfices pour financer de nouveaux projets et alimenter leur croissance.

A lire en complément : Comment ça marche spéculer à la baisse ?

En d’autres termes, les investissements en actions de valeur et en actions de croissance correspondent à deux stratégies opposées. Les investisseurs intéressés par des actions de valeur dédaignent les parts de croissance. Ils cherchent à maximiser leur valeur ajoutée et attendent la réévaluation qui rapprochera le prix de leurs actions de sa « juste valeur ». D’autre part, les investisseurs en actions de croissance cherchent à mettre la main sur les obligations des sociétés les plus prospères, qui sont de plus en plus appréciés à mesure que leurs réussites entrepreneuriales grandissent.

Une nouvelle tendance depuis 10 ans

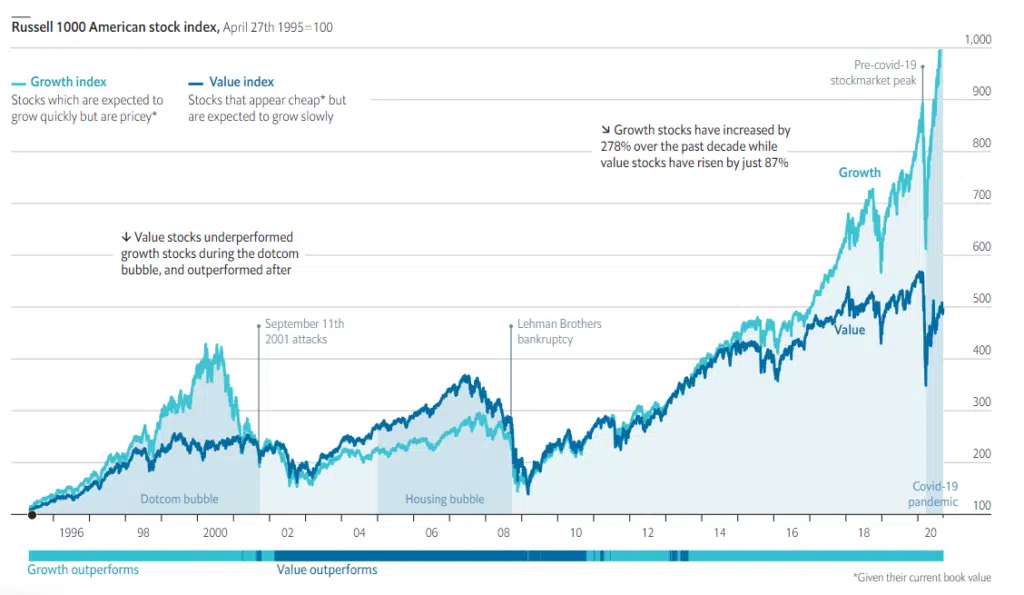

Il semble que, au cours de la dernière décennie, les défenseurs de la stratégie de valeur ont largement perdu. C’est ce qu’affirme une société d’investissement, Aqr Capital Management. Ses analystes ont étudié l’indice de valeur Russell 1000, un indicateur qui suit le stock américain caractérisé par un faible rapport prix/livre et une croissance lente des bénéfices. C’est la définition même des actions de valeur : leur prix est inférieur à leur évaluation réelle (leur évaluation comptable) en raison de perspectives de profit modérées (la proportion de ces deux valeurs est inférieure à 1, elle est faible).

La conclusion des chercheurs Aqr n’est pas attrayante : depuis 2010, cet indice n’a augmenté que de 87%, contre 171% pour l’ensemble du marché. D’autre part, les stocks américains les plus élevés ont continué à s’allumer. Au cours de la dernière décennie, ces actions ont été le butin des marchés.

L’ influence des politiques monétaires

Les politiques d’hébergement des banques centrales et, en particulier, la baisse des taux d’intérêt décidée par la Fed, ont probablement été déterminantes pour cette tendance. Ces politiques ont non seulement détourné les investisseurs des marchés obligataires moins attrayants, mais ont également aidé les entreprises à gagner plus d’argent grâce à des prêts bon marché.

Dans un contexte de croissance douce dans laquelle nous avons été avalés depuis plusieurs années, les valeurs qui promettent les bénéfices les plus élevés semblent être les plus attrayantes pour les investisseurs sur un marché avec une abondance de produits à bas salaire.

La crise du coronavirus a même intensifié ce phénomène : son prix a augmenté d’environ 20% depuis le début de cette année, tandis que le prix des actions de valeur a baissé de 10% en moyenne.

Pour mémoire, en 1967, des actions plus élevées de 33 % aux États-Unis avaient un rapport prix/valeur comptable 5 fois plus élevé que celui des actions cotées de 33 % moins élevées. Ces dernières années, son écart ne s’est que creusé. À la fin du mois de mars de cette année, sa proportion était devenue 12 fois supérieure à la proportion nominale la plus faible.

Suspects habituels : GAFA

Bien sûr, ce qui vient immédiatement l’esprit comme une explication, c’est l’avènement des valeurs technologiques, et la montée irrésistible des géants américains de l’Internet, le GAFA.

The Economist souligne que l’une des difficultés dans ce secteur réside dans le fait que ces entreprises ne peuvent pas être évaluées au moyen d’indicateurs conventionnels. Il n’y a pas d’indicateur capable de transcrire la puissance d’une marque. De même, il est très compliqué de mesurer la valeur de la propriété intellectuelle liée à la recherche dans des applications souvent futuristes avec une rentabilité prédictive très aléatoire.

De plus, le Les géants de la technologie ont tendance à se comporter comme des monopoles, achetant systématiquement toutes les start-ups susceptibles de les ombrager à moyen terme. Ils ont ainsi tué dans l’œuf toute possibilité de concurrence sérieuse, ce qui a renforcé leur valeur aux yeux des investisseurs.

L’ inversion pourrait arriver bientôt

Cependant, ils n’expliquent pas tout. Les analystes d’Aqr ont constaté que même lorsque les entreprises technologiques et 5 % des entreprises ayant les capitalisations boursière les plus élevées étaient exclues, le ratio prix/valeur comptable des autres sociétés l’emportait sur les parts de valeur.

Il faut donc conclure que leur écart est dû en grande partie au comportement des investisseurs : à l’heure actuelle, ils tendent à surestimer les entreprises à forte croissance.

Ce n’est pas un phénomène unique dans l’histoire des marchés, et les actions de valeur avaient déjà été secoué à la fin des années 90 et au début du millénaire, au milieu de la bulle dotcom.

Source : https://www.economist.com/graphic-detail/2020/09/19/the-age-old-strategy-of-buying-cheap-shares-is-faltering Cependant, au début de septembre, les valeurs technologiques ont été sévèrement ébranlées. Il semble donc que les investisseurs commencent à s’inquiéter de leurs évaluations stratosphériques, de plus en plus déconnectés de la réalité économique vécue par l’homme dans la rue. De plus, bien que les tendances saisonnières ne soient pas les seules responsables, la menace d’une deuxième vague de pandémie du coronavirus planait dans le monde entier. Ajoutez aux incertitudes sur les élections américaines et à la possibilité d’un déplacement vers la gauche avec la cessation des politiques fiscales qui sont très bénéfiques pour les entreprises que cela peut impliquer.

Tous ces signaux suggèrent que les stratégies de valeur peuvent être renouvelées dans un avenir proche. Si vous vous reconnaître dans le profil croissant des investisseurs, il est peut-être temps pour vous de commencer à regarder des valeurs plus discrètes.

Références

- The Economist, L’ancienne stratégie d’achat d’actions bon marché est vacillante., dernière consultation le 30 septembre 2020.

- Business Insider, Voici les 21 citations les plus brillantes de Warren Buffett, l’investisseur le plus célèbre et le plus prospère au monde, consulté pour la dernière fois le 30 septembre 2020.

- Aqr, La valeur (systématique) Invest est-elle morte ? , consulté pour la dernière fois le 30 septembre 2020.